9 ноября 2020 года АКИБ «Ипотека-банк» объявил о выпуске 5-летних международных облигаций с листингом на Лондонской фондовой бирже, что даст возможность стать полноценным участником международного рынка капитала. АКИБ «Ипотека-банк» осуществлял подготовку к выпуску евробондов на основе рекомендаций международных инвестиционных банков, как JP Morgan (США), Raiffeisen bank (Австрия), MUFG (Япония) и Societe Generate (Франция).

10-12 ноября были проведены встречи и переговоры с более чем 50 инвесторами со всего мира. В ходе них были обсуждены текущие банковские реформы в стране, в том числе стратегию правительства по капитализации крупных коммерческих банков, перспективы их приватизации, кредитную политику, дальнейшие ожидаемые изменения активов, включая проблемные, а также динамику развития сферы.

Крупные инвесторы обратили особое внимание на проводимую в последние годы трансформацию банка и сотрудничество с Международной Финансовой Корпорацией.

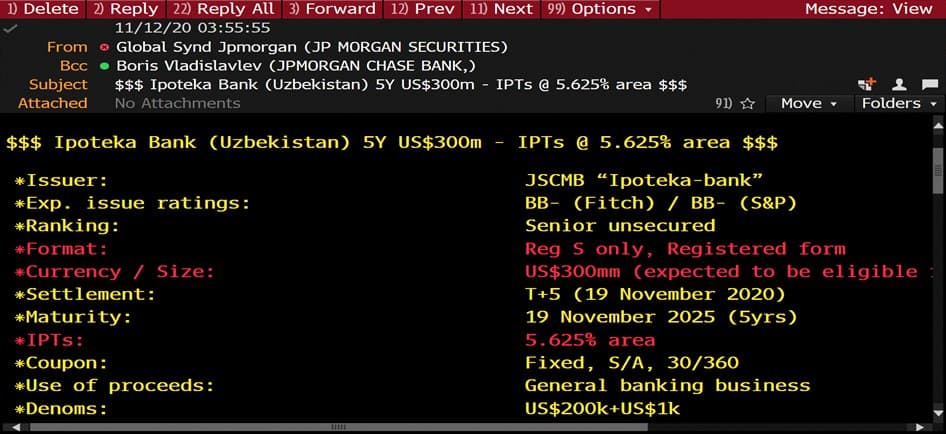

12 ноября текущего года финансовые консультанты-андеррайтеры установили первоначальную процентную ставку на уровне 5,625% в 9:00 часов по Лондонскому времени. Книга заявок открылась и в данный момент принимаются заявки со стороны инвесторов.

Более подробная информация будет предоставлена после закрытия книги заявок и прайсинг международных облигаций.

23.01.2026

Портфель, который выдержит все: почему нужно распределять деньги по разным активам и как правильно это делать

22.01.2026

Profinvestment.com: ваш гид по инвестициям в цифровые активы

25.12.2025

Инвестиции в криптовалюту: стратегия важнее

Объявляем о выпуске 5 летних международных облигаций