Обзор денежно-кредитной политики в IV квартале 2017 года

Несмотря на продолжение жесткого курса денежно-кредитной политики и минимизацию влияния монетарных факторов, в IV квартале 2017 года сохранился повышенный уровень инфляционного давления в экономике.

I. Инфляция

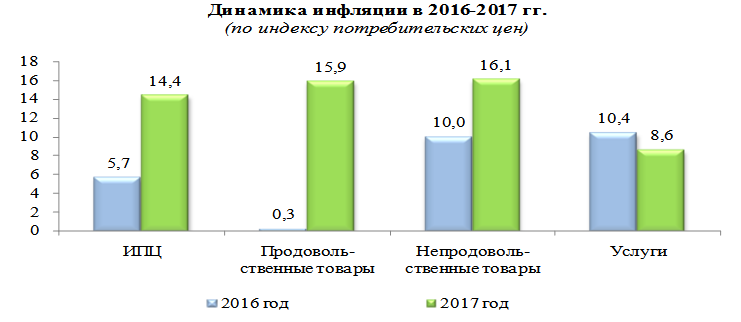

Согласно данным Государственного комитета по статистике Республики Узбекистан за 2017 год уровень инфляции по индексу потребительских цен (ИПЦ) в республике составил 14,4%, в том числе цены на продовольственные товары выросли на 15,9%, непродовольственные – на 16,1% и услуги – на 8,6%.

В IV квартале 2017 года темпы инфляции ускорились до 6,1%.

При этом, темпы роста цен и тарифов услуг замедлились до 1,5% по сравнению с II и III кварталами 2017 года (2,4 и 3,1% соответственно).

1-рисунок

Одной из основных причин ускорения инфляции является повышение цен на бензин и электроэнергию в ноябре 2017 года. Согласно проведенным опросам, рост инфляционных ожиданий, связанный с повышением заработной платы и социальных платежей в декабре 2017 года, также оказал влияние на динамику потребительских цен в экономике.

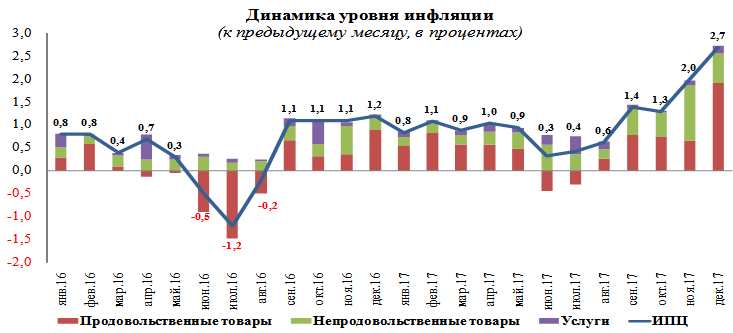

Анализ динамики потребительских цен в разрезе месяцев показывает, что наибольшее влияние на динамику ИПЦ в течение 2017 года оказывали цены на продовольственные товары.

2-рисунок

В целом, рост цен на потребительском рынке в 2016-2017гг. отразил воздействие как монетарных, так и немонетарных факторов.

В частности, сезонное снижение цен на продовольственные товары в летние месяцы 2017 года было существенно ниже по сравнению с 2016 годом, а темпы их роста в осенне-зимний период 2017 года значительно превышали показатели 2016 года.

Наиболее существенный рост цен наблюдался на мясопродукты, яйца, сахар, молоко, растительное масло, а также на плодоовощную продукцию (яблоки и груши, помидоры, огурцы, картофель и др.).

Из непродовольственных товаров следует отметить повышение цен на строительные материалы, товары личной гигиены, одежду и обувь.

При этом, наблюдалось непропорциональное ускорение темпов роста цен на продукты питания в 2017 году по сравнению

с 2016 годом. В частности, темпы роста цен на непродовольственные товары ускорились с 10,1% в 2016 году до 16,1% в 2017 году, а на продовольственные товары – с 0,3% до 15,9%.

Влияние немонетарных факторов роста цен на внутреннем потребительском рынке обуславливается, в том числе, корректировкой внутренних цен до уровня сопредельных стран вследствие либерализации внешней торговли и слабой конкурентной средой при импорте товаров.

II. Денежно-кредитная политика

В IV квартале 2017 года инструменты и меры денежно-кредитной политики продолжили антиинфляционную направленность.

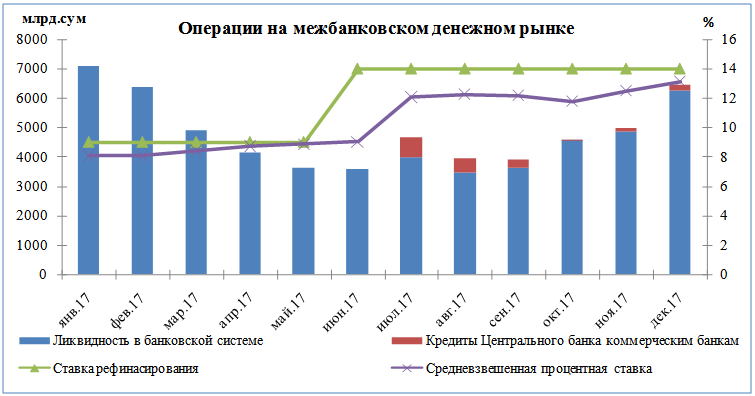

Сохранение ставки рефинансирования на уровне 14% и повышенного внимания к соблюдению коммерческими банками экономических критериев при формировании кредитного портфеля позволили предотвратить чрезмерный рост денежной массы в экономике через кредитный канал.

При этом, операции по предоставлению ликвидности коммерческим банкам способствовали передачи эффекта повышения ставки рефинансирования на межбанковский денежный рынок, а также на депозитные и кредитные операции коммерческих банков.

3-рисунок

Наблюдавшийся рост объемов ликвидности в банковской системе в IV квартале не приводил к снижению межбанковской процентной ставки. Это, в основном, объясняется значительным ростом ликвидности в отдельных крупных банках с целью выполнения ими своих краткосрочных обязательств перед клиентами. Следовательно, данные финансовые ресурсы не увеличивали предложение на межбанковском денежном рынке. В октябре-декабре 2017 года наблюдалось повышение средневзвешенной процентной ставки на межбанковском денежном рынке с 11,8% до 13,1%.

Возможность гибкого использования ликвидности со счетов обязательного резервирования позволила нормализовать ситуацию с ликвидностью в банковской системе, что, соответственно отразилось на объемах операций Центрального банка по предоставлению банкам кредитных ресурсов.

Объемы предоставленных коммерческим банкам кредитов в IV квартале составили 337 млрд. сум против 1,4 трлн. сум

в III квартале.

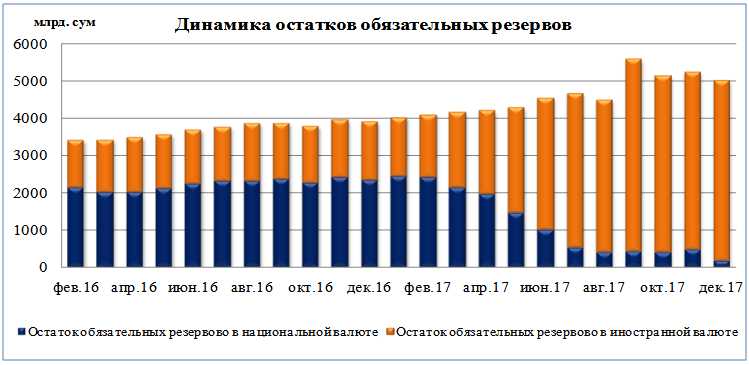

При этом, превалирование иностранной валюты в структуре обязательных резервов указывает на имеющийся потенциал использования данного инструмента в случае возникновения устойчивого структурного профицита сумовой ликвидности в банковской системе.

4-рисунок

Наблюдалось повышение средневзвешенной процентной ставки по кредитам банков. В частности, средние процентные ставки (без учета льготных кредитов) в октябре–декабре 2017 года повысились с 16,8% до 18,5%.

Повышение наблюдалось также в динамике процентных ставок по депозитам. Так, средневзвешенная процентная ставка по срочным депозитам юридических и физических лиц выросла с 14,9% в сентябре до 15,3% в декабре 2017 года.

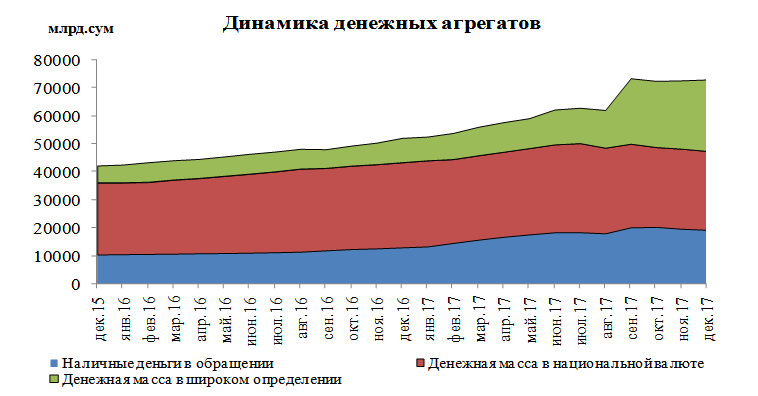

Динамика денежно-кредитных агрегатов

Сложившиеся сбалансированные условия предоставления кредитных ресурсов соответствовали спросу на инвестиционные ресурсы с учетом повышенной деловой активности в реальном секторе экономике.

Совокупный кредитный портфель в рассматриваемом периоде вырос на 5,3% или 5,5 трлн. сум. При этом, 84% данного роста или 4,6 трлн. сум приходится на долю в иностранной валюте, что не оказало дополнительное инфляционное давление на внутреннем рынке.

Остаток кредитных вложений в национальной валюте вырос на 2,1% против роста кредитных вложений в иностранной валюте на 7%. Замедление темпов роста кредитных вложений в национальной валюте позволило минимизировать влияние кредитного канала на рост денежной массы.

В свою очередь, накопление средств на счетах бюджета и Правительственных депозитах в рамках проводимой налогово-бюджетной политики способствовало сдерживанию роста денежной массы, и как следствие, нивелировать влияние роста золотовалютных резервов Центрального банка на увеличение денежного предложения в экономике в IV квартале.

В результате сложившейся тенденции совокупный объем денежной массы в IV квартале сократился на 0,6% или на 450 млрд. сум. При этом, денежная масса в национальной валюте уменьшилась на 5,2% или на 2,6 трлн. сум. По итогам 2017 года рост денежной массы в национальной валюте составил в целом 9%, а рост совокупной денежной массы без учета переоценки валютных депозитов - 11%.

5-рисунок

Анализ изменений в структуре денежной массы в октябре–декабре 2017 года свидетельствует о сокращении наличных денег в обращении (М0) на 4,2% или на 862 млрд. сум. Это обеспечило постепенное снижение доли наличных денег в денежной массе с 29,7% на 1 июля до 26,7% на конец рассматриваемого года.

Относительно стабильная курсовая динамика с невысоким уровнем колебаний (в пределах 1%) после внедрения рыночных механизмов формирования обменного курса также позволила постепенно снизить влияние девальвации национальной валюты на рост уровня цен в экономике в рассматриваемом периоде.

В целом, сложившаяся в IV квартале динамика денежного предложения в экономике и стабильность обменного курса создали необходимые условия для стабилизации внутренних цен в экономике со стороны монетарных факторов.

Тем не менее, в условиях обеспечения устойчивой антиинфляционной динамики основных денежно-кредитных показателей сохранение повышенных инфляционных рисков в экономике указывает на преобладающее влияние немонетарных факторов роста цен на внутреннем потребительском рынке.

III. Задачи на 2018 год

Проведенный Центральным банком в январе 2018 года опрос среди населения и субъектов предпринимательства свидетельствует о сохранении определенного уровня инфляционных ожиданий в экономике.

В этих условиях в 2018 году будет продолжен жесткий курс денежно-кредитной политики, направленный на обеспечение стабильности цен посредством минимизации влияния монетарных факторов инфляции.

Вместе с тем, в сложившихся реалиях задача по сдерживанию темпов роста уровня цен требует концентрации основных усилий на минимизации рисков, связанных с немонетарными предпосылками.

Ввиду существенного потенциала влияния бюджетных операций на ликвидность в банковской системе и денежную массу, эффективность денежно-кредитной политики обуславливается, во многом, координацией денежно-кредитной и фискальной политики.

При этом, будущие риски связаны с использованием аккумулированных в предыдущие периоды средств на бюджетных и внебюджетных счетах, на фоне интенсификации мер по реализации программ социально-экономического развития регионов.

Кроме того, продолжающийся процесс корректировки внутренних цен под воздействием либерализации цен и условий внешней торговли будет оказывать определенное инфляционное давление в экономике.

Вместе с тем, опережающие темпы роста строительства и инвестиций в экономику над объемами производства строительных материалов могут оказать помимо прямого влияния на рост цен, опосредованное воздействие за счет увеличения себестоимости товаров в результате роста инвестиционных расходов.

С учетом складывающейся и ожидаемого уровня влияния монетарных и немонетарных факторов на ценовую стабильность при разработке и проведении процентной политики Центральным банком основное внимание будет уделяться на минимизацию влияния кредитного канала на уровень денежного предложения и совокупного спроса в экономике, а также на сохранение положительной динамики роста сумовых сбережений населения в банках.

Центральный банк также будет исходить из характера факторов роста денежной массы и формирования потребительского и инвестиционного спроса в экономике.

При этом, в условиях преобладающего воздействия фискальных и внешних факторов в динамике денежной массы чрезмерное повышение ставки рефинансирования может не дать ожидаемых результатов, оказывая при этом отрицательное влияние на деловую активность и инвестиционные процессы в реальном секторе.

Исходя из вышеизложенного, Правлением Центрального банка Узбекистан принято решение о сохранении ставки рефинансирования на текущем уровне – 14% годовых.

Вместе с тем, в случае появления избыточной ликвидности и чрезмерного роста её объемов в банковской системе, а также усиления потенциальных инфляционных рисков со стороны монетарных факторов Центральный банк примет дополнительные меры по укреплению антиинфляционной направленности денежно-кредитной политики, в том числе посредством внесения соответствующих изменений в порядок обязательного резервирования коммерческими банками.

Ставка рефинансирования оставлена без изменений